Theo dự thảo sửa đổi một số điều của Luật Chứng khoán, nhà đầu tư cá nhân sẽ được mua bán, giao dịch, chuyển nhượng trái phiếu riêng lẻ - Ảnh: QUANG ĐỊNH

Nhiều chuyên gia đã khẳng định như vậy sau khi dự thảo sửa một số điều Luật Chứng khoán, được trình ra Quốc hội ngày 29-10, có quy định cho phép nhà đầu tư (NĐT) cá nhân chuyên nghiệp được mua trái phiếu riêng lẻ khi doanh nghiệp phát hành được xếp hạng tín nhiệm, có tài sản đảm bảo hoặc bảo lãnh thanh toán của ngân hàng.

Nên xếp hạng với các lô trái phiếu

Trao đổi với Tuổi Trẻ, tổng giám đốc một công ty xếp hạng tín nhiệm cho rằng thay vì quy định áp dụng "chung chung" với doanh nghiệp phát hành, nên yêu cầu xếp hạng tín nhiệm với chính các lô trái phiếu mà doanh nghiệp đó phát hành.

Ngoài ra chỉ cho phép NĐT cá nhân chuyên nghiệp mua trái phiếu có xếp hạng tín nhiệm đủ tiêu chuẩn để đầu tư trở lên.

Các bậc xếp hạng tín nhiệm dài hạn khoảng 21 bậc, từ C (thấp nhất) tới AAA (cao nhất). "Mức phù hợp với trái phiếu có thể cho phép NĐT cá nhân mua nên từ BBB trở lên, mức này tương ứng độ tín nhiệm trung bình trên thị trường", vị này đề xuất.

Ông Nguyễn Lý Thanh Lương, trưởng nhóm phân tích Khối xếp hạng và Nghiên cứu VIS Rating, cho biết không giống như xếp hạng tín nhiệm ở cấp độ tổ chức phát hành, xếp hạng trái phiếu sẽ phân tích rủi ro của từng đợt phát hành.

"Qua đó giải thích sự khác nhau giữa các trái phiếu có tính chất khác nhau và hạn chế những trường hợp định giá sai. Nhưng tính đến nay chưa có trái phiếu doanh nghiệp nào tại Việt Nam được xếp hạng, khác với các thị trường trong khu vực", ông Lương cho hay.

Cũng theo ông Lương, NĐT có thể sử dụng xếp hạng tín nhiệm trái phiếu và lịch sử giá giao dịch của trái phiếu đó trong quá khứ để xác định tham chiếu định giá các giao dịch trái phiếu. "Chẳng hạn giữa các trái phiếu có điều khoản và điều kiện giống nhau.

Trái phiếu của tổ chức phát hành có mức độ tín nhiệm tốt hơn sẽ có lãi suất thấp hơn so với trái phiếu của tổ chức có mức độ tín nhiệm kém hơn", ông Lương phân tích.

Một chuyên gia khác cũng cho rằng nên xem xét áp dụng xếp hạng tín nhiệm cho trái phiếu và duy trì trong suốt vòng đời lưu hành của trái phiếu thay vì chỉ yêu cầu xếp hạng tín nhiệm đối với tổ chức phát hành. Bởi sản phẩm mà nhà đầu tư mua chính là lô trái phiếu cụ thể.

"Nghị định 155 có đề cập xếp hạng tín nhiệm trái phiếu, trong khi nghị định 65 chỉ mới đề cập xếp hạng tín nhiệm tổ chức phát hành mà chưa đề cập yêu cầu xếp hạng với công cụ nợ hay trái phiếu", vị này nói.

Ông Phan Phương Nam, phó khoa luật thương mại Trường ĐH Luật TP.HCM, cho rằng cần sớm sửa nghị định quy định về dịch vụ xếp hạng tín nhiệm nhằm nâng cao chất lượng trái phiếu, đồng thời có quy định chặt chẽ hơn nhằm tránh việc "bắt tay", "thông đồng" nhau trong xếp hạng.

Ngoài ra, ông Nam cũng lo ngại tình trạng "lách" chứng chỉ NĐT chuyên nghiệp để các cá nhân có thể thoải mái mua bán trái phiếu riêng lẻ. "Không nên loại bỏ NĐT cá nhân tham gia thị trường trái phiếu riêng lẻ, nhưng phải có quy định để NĐT chuyên nghiệp là chuyên nghiệp thật", ông Nam nói.

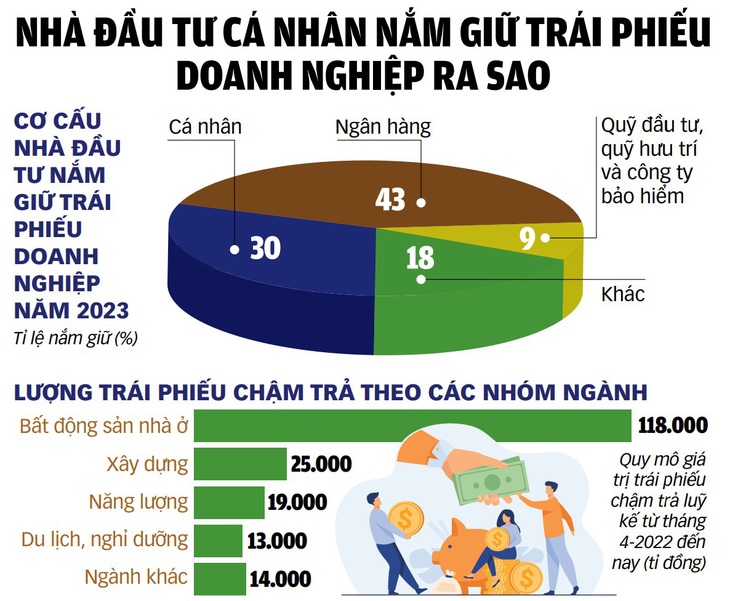

Nguồn Fiinratings, Vis Rating - Dữ liệu: BÌNH KHÁNH - Đồ họa: TUẤN ANH

Ngân hàng bảo lãnh có khả thi?

Ngoài xếp hạng tín nhiệm, theo dự thảo, doanh nghiệp phát hành phải có tài sản bảo đảm hoặc có bảo lãnh thanh toán của tổ chức tín dụng mới đủ điều kiện để cho NĐT cá nhân tham gia.

Ông Nguyễn Quang Thuân, tổng giám đốc FiinRatings, cho biết khác với bảo lãnh phát hành, bảo lãnh thanh toán là bên đứng ra bảo lãnh sẽ thực hiện cam kết thanh toán một phần hoặc toàn bộ nghĩa vụ nợ của tổ chức phát hành trong trường hợp tổ chức phát hành không thể thực hiện nghĩa vụ nợ đã cam kết.

"Trên thị trường trái phiếu doanh nghiệp (TPDN) đã có một số lô trái phiếu được bảo lãnh thanh toán bởi ngân hàng thương mại và phần còn lại chủ yếu là bảo lãnh doanh nghiệp được thực hiện bởi công ty trong cùng một tập đoàn đối với tổ chức phát hành TPDN", ông Thuân nói.

Tuy nhiên, theo ông Thuân, số lượng trái phiếu được bảo lãnh còn ít và chủ yếu là các trái phiếu được mua bởi các công ty bảo hiểm. Các trái phiếu chào bán ra công chúng hầu như chưa được ngân hàng hoặc một định chế tài chính có tiềm lực tài chính và xếp hạng tín nhiệm cao tham gia bảo lãnh thanh toán.

Vì vậy ông Thuân cho rằng Việt Nam nên cân nhắc hình thành khung pháp lý thành lập một số tổ chức cung cấp dịch vụ bảo lãnh tín dụng, trong đó có bảo lãnh trái phiếu được thực hiện ngoài các tổ chức tín dụng. Tổ chức bảo lãnh này có thể do tư nhân thành lập và hoạt động bởi các định chế tài chính - đầu tư lớn của Việt Nam và các tổ chức quốc tế.

Ông Huỳnh Hoàng Phương - cố vấn mảng quản lý gia sản của FDIT - cũng cho rằng nhiều trái phiếu không thanh toán gốc, lãi đúng hạn trong hai năm vừa qua dù tổ chức phát hành vẫn có tài sản bảo đảm.

Tuy nhiên, các tài sản được đem thế chấp/cầm cố làm tài sản đảm bảo cho trái phiếu đa phần dính liền với chu kỳ kinh doanh của tổ chức phát hành như cổ phiếu.

Một số tài sản đảm bảo có tính thanh khoản không cao như bất động sản vùng ven, thậm chí pháp lý các dự án được dùng làm tài sản bảo đảm cũng không đáp ứng được yêu cầu... Do đó nếu có bảo lãnh thanh toán của ngân hàng, trái phiếu riêng lẻ lại có độ an toàn cao hơn cả trái phiếu phát hành ra công chúng.

Tuy nhiên, theo ông Phương, thực tế sẽ rất khó triển khai. Hầu hết các tổ chức sẽ lựa chọn phương án đáp ứng về tài sản đảm bảo, thay vì lựa chọn bảo lãnh thanh toán của ngân hàng. "Phí bảo lãnh thanh toán thường được ngân hàng tính theo phần trăm giá trị bảo lãnh trong toàn thời hạn bảo lãnh, nên chi phí doanh nghiệp phát hành bỏ ra sẽ rất lớn", ông Phương nói.

Phải "siết" lại hoạt động thẩm định giá

Ông Huỳnh Hoàng Phương cho rằng việc xử lý tài sản đảm bảo là một quá trình gian nan ngay với cả ngân hàng, không riêng gì trái chủ. Việc này đòi hỏi thời gian, công sức, cả tiền bạc và nhân lực...

Do vậy, theo ông Phương, nên "siết" chặt hơn hoạt động công ty/đơn vị thẩm định giá, có những quy định chặt chẽ hơn về đánh giá giá trị, rủi ro, pháp lý tài sản trong hồ sơ phát hành.

Theo ông Phan Phương Nam - ĐH Luật TP.HCM, thay vì siết việc "tiền kiểm", cần có cơ chế "hậu kiểm". Bởi lẽ những vụ án nổi cộm, gây mất niềm tin với TPDN thời gian qua chủ yếu là sử dụng không đúng mục đích.

Vì vậy cần làm tốt hơn cơ chế kiểm soát việc sử dụng vốn của doanh nghiệp hậu phát hành. "Cần tăng chế tài, có biện pháp mạnh để xử lý khi tổ chức phát hành sử dụng sai mục đích. Có sự cảnh báo kịp thời với nhà đầu tư", ông Nam lưu ý.

* Ông NGUYỄN ĐỨC CHI (thứ trưởng Bộ Tài chính):

Nhiều quy định nhằm nâng cao chất lượng trái phiếu

Ông NGUYỄN ĐỨC CHI (thứ trưởng Bộ Tài chính)

Để hạn chế rủi ro với các NĐT cá nhân trên thị trường TPDN riêng lẻ, khắc phục những hạn chế thời gian qua, dự thảo Luật Chứng khoán đã bổ sung quy định theo hướng nâng chất lượng của trái phiếu.

Để các NĐT chuyên nghiệp, bất kể là cá nhân hay tổ chức đều được tham gia, chúng tôi đề xuất doanh nghiệp phát hành TPDN riêng lẻ đó phải có xếp hạng tín nhiệm.

Doanh nghiệp phát hành TPDN riêng lẻ đó phải có tài sản bảo đảm hoặc có bảo lãnh thanh toán của tổ chức tín dụng.

Chúng tôi cũng đề xuất sửa đổi quy trình quyết định phát hành TPDN ra công chúng nhằm tạo điều kiện thuận lợi hơn nữa cho các doanh nghiệp đủ điều kiện được nhanh chóng xem xét, cấp chứng nhận phát hành trái phiếu ra công chúng huy động vốn.

Đối với trái phiếu phát hành ra công chúng, tất cả các NĐT cá nhân, tổ chức không phân biệt là chuyên nghiệp hay không chuyên nghiệp đều có thể tham gia. Tuy nhiên chính sách mới cần phải có thời gian để thị trường có sự thích ứng. Do đó những quy định này dự kiến được trình Quốc hội cho phép có hiệu lực từ ngày 1-1-2026.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận