Lãi suất được niêm yết tại một ngân hàng ở Q.Bình Thạnh, TP.HCM sáng 7-12 - Ảnh: NGỌC PHƯỢNG

Nhiều doanh nghiệp (DN) gặp khó, phải tìm mọi cách xoay trở để thoát khỏi khoản vay cũ lãi cao.

"Ngân hàng Nhà nước cần nghiên cứu biện pháp để giảm chi phí lãi vay... Năm nay các ngân hàng không nên đặt mục tiêu lợi nhuận cao, để chia sẻ khó khăn với doanh nghiệp, người dân.

Thủ tướng Nguyễn Xuân Phúc nói trong lễ trao quyết định bổ nhiệm thống đốc với bà Nguyễn Thị Hồng.

Tìm đường né khoản vay lãi cao

Ông Nguyễn Thái Linh, giám đốc Công ty TNHH giấy vi tính Liên Sơn (Q.1, TP.HCM), cho biết do ảnh hưởng của dịch COVID-19 nên doanh thu giảm, các chi phí cố định tăng. Mấy tháng trước lãi vay có lúc lên 8,7 - 9%/năm, trong khi ngân hàng nói khó giảm vì đây là khoản vay ngắn hạn và lãi suất đã được tính toán dựa trên lãi suất huy động của ngân hàng thời điểm đó.

"Bán hàng thu tiền về tôi đã xoay xở trả trước hạn khoản vay lãi cao, rồi vay tiền ngân hàng để trả lương nhân viên. Khi vay lại, lãi suất giảm đi một chút nhưng hiện vẫn là 8,5%/năm. Thường những khoản vay thời hạn 9 tháng nhưng khoảng 3-4 tháng tôi đã tìm cách trả", ông Linh cho hay.

Ông B.N., giám đốc một công ty cơ điện tại Q.Bình Thạnh, TP.HCM cho hay cách đây 2-3 tháng ông được NH báo là có gói vay ưu đãi 10.000 tỉ đồng, lãi suất 8%/năm dành cho doanh nghiệp vừa và nhỏ, nhưng khi cần vay ông hỏi lại thì nhân viên tín dụng báo đã "hết room" gói vay ưu đãi này và lãi suất cho vay hiện tại cũng tăng lên 8,8%/năm.

"So với mặt bằng chung, mức lãi suất này khá cao, nhưng do tài sản tôi thế chấp hết ở ngân hàng này rồi nên không còn chọn lựa nào khác. Tuy nhiên, do vay lãi cao nên lô hàng vừa rồi xem ra huề vốn vì trước đó khi báo giá cho đối tác tôi chỉ dự trù mức lãi suất 8%/năm", ông B.N. nói.

Cũng theo ông B.N., hiện lãi suất huy động giảm rất mạnh nhưng với khoản vay 6 tháng của doanh nghiệp ông, ngân hàng quy định 3 tháng đầu lãi suất vay sẽ cố định, 3 tháng sau thả nổi theo thị trường và được tính trên cơ sở lãi suất huy động kỳ hạn 6 tháng cộng với khoản chênh lệch 3,5%/năm.

Lãi suất được niêm yết tại một ngân hàng trên đường Xô Viết Nghệ Tĩnh (Q.Bình Thạnh, TP.HCM) sáng 7-12 - Ảnh: NGỌC PHƯỢNG

Khó với thủ thuật lãi suất sàn

Nhiều doanh nghiệp cho hay đang rơi vào tình trạng lãi vay giảm không tương xứng với lãi suất huy động vì ngân hàng đã chốt chặn "lãi suất sàn". Hiểu nôm na là lãi suất sau thời gian cố định lãi suất, chẳng hạn 3 tháng, sẽ được tính lại dựa trên lãi suất huy động cộng với biên độ dao động từ 3,5 - 4,5%/năm nhưng lại không được thấp hơn mức sàn lãi suất cho vay hiện tại. Do vậy muốn hưởng lãi suất thấp hơn, doanh nghiệp buộc phải xoay được dòng tiền để trả nợ trước hạn, nếu không đành chịu lãi suất cao.

Theo lẽ thường, khi lãi suất huy động giảm, lãi suất cho vay sẽ giảm theo nhưng trên biểu lãi suất huy động có ngân hàng lại lưu ý khá lằng nhằng "Đây là lãi suất với khoản huy động trả lãi trước" và họ quy định luôn mức lãi suất. Vì vậy, khi tính lãi vay cho doanh nghiệp, ngân hàng tính mức cao hơn nên lãi suất vẫn không thể thấp hơn mức lãi vay ban đầu.

"Năm ngoái khi tình hình kinh doanh tốt, doanh nghiệp chúng tôi có thể thu tiền về nhanh hơn để trả ngân hàng, nhưng năm nay dòng tiền rất chậm, cộng thêm lãi cao là gánh nặng không nhỏ cho DN. ngân hàng cũng nên xem lại để giúp doanh nghiệp giảm bớt khó khăn", ông B.N. đề nghị.

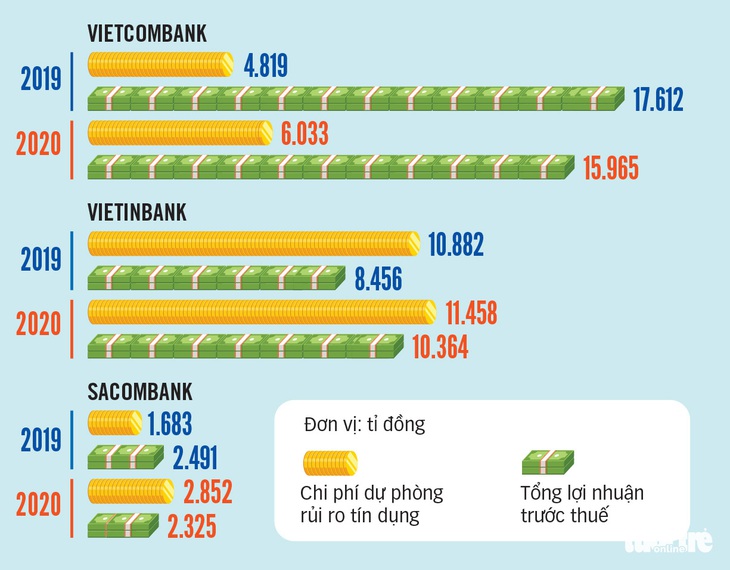

Lợi nhuận trước thuế của một số ngân hàng. Nguồn: Tổng hợp báo cáo tài chính hợp nhất quý 3 các ngân hàng - Dữ liệu: Lê Thanh - Đồ họa: T.ĐẠT

Nên giảm lãi để cứu doanh nghiệp

Việc lãi suất huy động giảm nhanh nhưng lãi suất cho vay vẫn neo ở mức cao không phải là điều cơ quan quản lý không nhận thấy.

Giữa tháng 11, tại buổi trao quyết định cho bà Nguyễn Thị Hồng làm thống đốc Ngân hàng Nhà nước Việt Nam, Thủ tướng Nguyễn Xuân Phúc đã nhấn mạnh Ngân hàng Nhà nước cần nghiên cứu biện pháp để giảm chi phí lãi vay. Bởi nhiều ngân hàng lãi lớn trong khi nền kinh tế còn gặp khó khăn, nhiều doanh nghiệp thua lỗ, thậm chí phá sản.

Đồng thời, Thủ tướng yêu cầu Ngân hàng Nhà nước phải tiếp tục điều hành linh hoạt, hiệu quả chính sách tiền tệ, tín dụng, góp phần thúc đẩy sản xuất kinh doanh, tạo thuận lợi cho DN tiếp cận tín dụng chi phí thấp, thủ tục đơn giản, thuận tiện. Các NH cần đồng hành, hỗ trợ DN về các phương án sản xuất kinh doanh để ngân hàng có lợi và doanh nghiệp cũng có lợi, đó mới là cái gốc của kinh doanh tín dụng bền vững.

Tiến sĩ Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng, cho rằng để phát triển bền vững, NH cần tiếp tục giảm lãi suất cho vay để hỗ trợ cộng đồng doanh nghiệp. "Bởi doanh nghiệp với ngân hàng là cộng sinh. doanh nghiệp ăn nên làm ra thì ngân hàng cũng phát triển. Nhưng lúc này doanh nghiệp khốn đốn, ngân hàng cần chia sẻ mạnh hơn nữa. Thời gian qua ngân hàng đã cơ cấu thời hạn trả nợ, miễn, giảm lãi suất... là rất tốt rồi, nhưng doanh nghiệp vẫn khó khăn do COVID-19 thì ngân hàng cần giảm bớt lợi nhuận để giảm lãi suất cho vay mà cứu DN", ông Hiếu nói.

Về phía các ngân hàng, ông Nghiêm Xuân Thành, chủ tịch hội đồng quản trị Vietcombank, cho rằng thực tế thời gian qua ngân hàng đã hi sinh lợi nhuận để giảm khoảng 3.200 tỉ đồng để giảm lãi suất cho khách vay bị ảnh hưởng COVID-19.

"Có những doanh nghiệp cho vay kinh doanh hiệu quả đang chỉ phải trả lãi suất rất thấp quanh mức 5%/năm. Thậm chí, một doanh nghiệp sản xuất ôtô ở Quảng Ngãi đang chỉ phải trả lãi suất khoảng 4%/năm. Trong mấy chục năm trở lại đây, chưa bao giờ mặt bằng lãi suất lại thấp như thời điểm này" - ông Thành thông tin.

Theo tổng giám đốc một ngân hàng cổ phần, nếu lấy mức lãi suất huy động hiện nay để so sánh thì có thể thấy lãi suất cho vay cao. Tuy nhiên, ngân hàng chủ yếu huy động vốn ngắn, trong khi những khoản vay, chẳng hạn cho vay mua nhà, thời gian lên đến 10, 15 năm, rất rủi ro. NH phải trích lập dự phòng rủi ro và nhiều chi phí khác.

Tuy nhiên, tiến sĩ Nguyễn Trí Hiếu cho rằng mức lãi suất cho vay 4 - 5%/năm không phải là mức lãi suất phổ biến. "Biên độ giữa lãi suất huy động và cho vay hiện nay lên đến 3,5 - 4% là quá cao. Mức chênh lệch này là trong điều kiện bình thường. Còn khi DN khó khăn do COVID-19 mà ngân hàng dư thừa tiền, thanh khoản tốt thì ngân hàng nên xét giảm cho DN", ông Hiếu nói thêm.

Ngân hàng lo nợ xấu tăng

Trao đổi với Tuổi Trẻ, một số ngân hàng cho biết một trong những nút thắt ảnh hưởng đến lãi suất cho vay cũng như việc xét duyệt cho vay mới là việc sửa đổi thông tư 01 về cơ cấu thời hạn trả nợ và miễn giảm lãi vay cho khách hàng bị ảnh hưởng bởi dịch COVID-19 đang bị tắc.

Nội dung quan trọng của dự thảo này theo hướng mở rộng đối tượng được hỗ trợ hơn, kéo dài thời gian giãn, hoãn nợ. Ngân hàng Nhà nước cũng đề xuất giữ nguyên nhóm nợ để khách hàng DN và cá nhân được tiếp tục vay vốn... Những nội dung này được Ngân hàng Nhà nước đưa ra từ cuối tháng 5 và đến nay đã hết hạn lấy ý kiến nhưng vẫn chưa được trình Chính phủ ban hành.

Theo các ngân hàng, nếu không được gia hạn cuối năm nay thì theo quy định, khoản nợ đang được cơ cấu sẽ có nguy cơ chuyển lên nhóm 3, 4. Như vậy, DN sẽ không có khả năng tiếp cận vốn và nợ xấu của các ngân hàng sẽ tăng lên rất cao.

Nhiều ngân hàng vẫn lãi lớn

Khách hàng giao dịch tại một ngân hàng ở Q.3, TP.HCM - Ảnh: NGỌC PHƯỢNG

Có ngân hàng thu nhập thuần đều tăng cao hơn so với cùng kỳ năm trước tới 10%, thậm chí hơn 20 - 30%. Đơn cử Techcombank, thu nhập lãi thuần 9 tháng đầu năm nay đạt 13.295 tỉ đồng, cao hơn cùng kỳ năm ngoái tới 2.941 tỉ đồng. Lợi nhuận thuần từ hoạt động kinh doanh trước chi phí dự phòng rủi ro đạt 12.956 tỉ đồng, tăng gần 3.490 tỉ đồng so với cùng kỳ năm ngoái. Tổng lợi nhuận trước thuế đạt 10.711 tỉ đồng, lợi nhuận sau thuế đạt 8.574,9 tỉ đồng, cao hơn cùng kỳ năm ngoái khoảng 15%.

Cùng trong khối NH TMCP tư nhân, VPBank có thu nhập lãi thuần 3 quý đầu năm nay là hơn 23.605 tỉ đồng, cao hơn cùng kỳ năm ngoái 1.177 tỉ đồng. Lợi nhuận trước thuế 9.397 tỉ, cao hơn cùng kỳ năm trước gần 2.200 tỉ đồng. Còn lợi nhuận sau thuế đạt 7.516 tỉ đồng, trong khi năm trước hoạt động kinh doanh ở trạng thái bình thường đạt 5.753 tỉ đồng.

Còn trong khối ngân hàng có vốn nhà nước, 3 quý đầu năm Vietcombank có lũy kế thu nhập thuần đạt hơn 25.834 tỉ đồng. Tổng lợi nhuận trước thuế đạt 15.965 tỉ đồng, còn lợi nhuận sau thuế đạt 12.794 tỉ đồng. Các chỉ tiêu kinh doanh này của Vietcombank chỉ giảm nhẹ so với cùng kỳ năm ngoái.

Điều dễ nhận thấy trong báo cáo tài chính hợp nhất quý 3 của các ngân hàng là hầu hết các nhà băng đều tăng mạnh hoặc giảm nhẹ chi phí trích lập dự phòng rủi ro tín dụng. Đây là một trong những nguyên nhân khiến lợi nhuận của NH không "dâng" lên quá cao.

Đơn cử như Techcombank, chi phí dự phòng rủi ro 9 tháng đầu năm đạt 2.244 tỉ đồng, trong khi 3 quý đầu năm ngoái chỉ 605 tỉ đồng, tức là cao gấp 3,7 lần. Tại Vietcombank, chi phí dự phòng là 6.033 tỉ đồng, tăng 1.214 tỉ đồng so với cùng kỳ năm trước…Bất chấp COVID-19, trong khi hàng trăm ngàn doanh nghiệp ngành nghề khác điêu đứng thì hàng loạt ngân hàng (NH) báo lãi ngàn tỉ đồng chỉ trong 9 tháng đầu năm nay.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận