Vẫn cần nhiều điều chỉnh để giảm bớt rào cản giữa ngân hàng và doanh nghiệp trong vay vốn - Ảnh: Q.ĐỊNH

Vậy cách nào để (NH) và (DN) "xích lại gần nhau"?

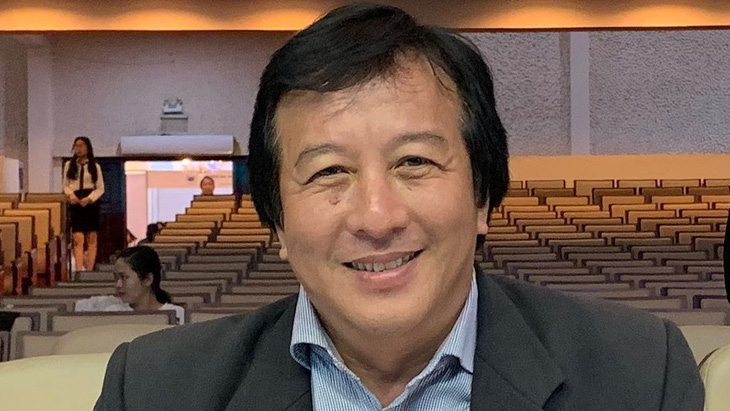

Ông Đào Minh Tú (phó thống đốc NH Nhà nước):

Tăng quyền chủ động trong cho vay tín chấp

NH Nhà nước đang sửa đổi thông tư 39 theo hướng tăng quyền chủ động cho các NH. Theo đó, việc cho vay tín chấp, thế chấp sẽ tùy thuộc vào NH thương mại và các giám đốc chi nhánh.

Ngoài ra, NH cũng phải minh bạch lãi suất, các loại phí, công bố thời gian xét duyệt cho vay, công khai gói sản phẩm để người vay quyết định.

Hiện nay quan hệ NH và DN không còn là quan hệ xin - cho như trước, mà là quan hệ bình đẳng. NH cũng là một DN, huy động vốn để cho vay.

Giữa NH và DN thực tế là quan hệ cộng sinh. Nhưng do là quan hệ cộng sinh nên DN cũng cần sòng phẳng và bình đẳng với NH, quan hệ cũng cần "thủy chung". Trên thực tế nhiều DN muốn vay lãi suất thấp, nhưng đến khi có tiền gửi lại đi tìm NH khác có lãi suất cao hơn. Như vậy rất khó quan hệ lâu bền.

Ngoài ra, để tạo sự tin tưởng với NH, DN cần minh bạch báo cáo tài chính, công khai dòng tiền...

Ông Từ Minh Thiện (phó trưởng Ban quản lý Khu nông nghiệp công nghệ cao TP.HCM):

Nên dựa trên hợp đồng cung ứng sản phẩm

Việc tiếp cận vốn còn nhiều hạn chế. Nhiều hộ nông dân có nhu cầu vay vốn để sản xuất nhưng lại không đủ điều kiện vì quy mô lao động chỉ vài người, sản xuất nhỏ, không có tài sản thế chấp, không có tư cách pháp nhân.

Các hợp tác xã hay DN cũng gặp khó khăn như thời gian để hoàn tất thủ tục tương đối dài so với nhu cầu mang tính thời vụ của sản xuất. Thủ tục thế chấp cũng là trở ngại...

Dù đã có các quỹ bảo lãnh nhưng hành lang pháp lý cho các quỹ này hoạt động không đủ, các quy định chưa hợp lý. Chẳng hạn, dù quỹ đã đứng ra bảo lãnh nhưng NH vẫn yêu cầu phải có tài sản thế chấp.

Nếu DN làm ăn thua lỗ do yếu tố khách quan, quỹ bảo lãnh phải trả nợ thay và người làm nghiệp vụ bảo lãnh, cho vay bị truy cứu trách nhiệm.

Theo tôi, ngoài việc căn cứ vào tài sản thế chấp, các NH cũng nên căn cứ vào hợp đồng cung ứng sản phẩm của DN với các nhà bán lẻ, bán sỉ, DN chế biến, xuất khẩu để cấp tín dụng tương ứng 70-80% giá trị hợp đồng, nhằm tạo điều kiện cho các DN có vốn sản xuất và cung ứng sản phẩm đều đặn vì thời gian thanh toán tiền hàng của các hệ thống bán lẻ thường lên đến 3-4 tuần.

Ông Nguyễn Trung Thực (chủ tịch Hội DN nhỏ và vừa Việt - Đức):

Nói mãi chưa thấy tháo gỡ

Câu chuyện DN nhỏ và vừa khó khăn trong tiếp cận vốn nói nhiều năm nay nhưng vẫn chưa có giải pháp tháo gỡ. Để các DN này tiếp cận được vốn tín dụng, NH Nhà nước nên có chính sách cho vay riêng. Vì với DN chỉ có vài chục nhân công, quy mô vốn vài tỉ đến vài chục tỉ đồng, phương án kinh doanh, nhu cầu sử dụng và quản lý vốn... khác xa với các DN có quy mô hàng ngàn tỉ đồng.

Do đó, quy trình thẩm định xem xét hồ sơ vay, điều kiện vay đối với các DN nhỏ và siêu nhỏ phải khác hoàn toàn với các DN lớn.

Nguyên tắc chung là NH vẫn bảo toàn được vốn, nhưng cần tạo cơ hội cho DN nhỏ và vừa vay vốn NH để tạo công ăn việc làm, đóng góp phát triển kinh tế.

Chứ như hiện nay, không ít DN nhỏ, siêu nhỏ khởi nghiệp chỉ bằng vốn tự có, nếu cần vốn thì phải vay của anh em, bạn bè, thậm chí tiếp cận tín dụng không chính thức... chịu lãi suất cao hơn và không thể lớn được nếu nhu cầu vốn được đáp ứng rất bấp bênh.

Ông Lê Mạnh Hùng (phó cục trưởng phụ trách Cục Phát triển DN - Bộ KH-ĐT):

Cho vay dựa trên tín nhiệm DN

Dù NH Nhà nước khuyến khích các NH thương mại cho vay đối với DN nhỏ và vừa, nhưng các DN này vẫn khó tiếp cận vốn tín dụng do nhiều nguyên nhân như hệ thống tài chính, kế toán, kế hoạch kinh doanh... chưa đảm bảo. Đây là vấn đề cần phải xem xét tháo gỡ trong thời gian tới.

Luật đã có chính sách khuyến khích các tổ chức tín dụng cho DN nhỏ và vừa vay thông qua xếp hạng tín nhiệm, nhưng thực tế vẫn chưa thể triển khai. Do đó, cần ban hành các chính sách hỗ trợ tín dụng tăng dư nợ cho vay đối với DN nhỏ và vừa bằng cách khuyến khích các tổ chức tín dụng cho vay dựa trên tín nhiệm, khuyến khích thành lập các tổ chức tư vấn độc lập để xếp hạng tín nhiệm DN nhỏ và vừa.

Ngoài ra, cần phải xem xét cơ chế hỗ trợ tiếp cận vốn cho DN nhỏ và vừa thông qua bảo lãnh của các tổ chức tín dụng, hỗ trợ vốn của các DN nhỏ và vừa từ quỹ phát triển DN sao cho vốn đến được với DN. Bởi quy trình, thủ tục xét chọn, thanh quyết toán kinh phí từ ngân sách nhà nước còn rườm rà, gây tâm lý e ngại cho DN khi tham gia.

Ông Nguyễn Trí Hiếu (chuyên gia NH):

Yêu cầu đầu tiên: sổ sách rõ ràng

Các NH có thể cho vay tín chấp đối với DN có quy mô nhỏ, siêu nhỏ với điều kiện rất ngặt nghèo. Các NH có thể xem xét cho vay bằng 50% giá trị hàng hóa và 70% trên khoản nợ phải thu.

Mỗi tháng, DN đó phải làm một báo cáo về tình trạng hàng hóa tồn kho và tổng khoản nợ phải thu để gửi cho NH. Căn cứ vào báo cáo hàng tồn kho và nợ phải thu hằng tháng để NH tính toán, xem xét mức cho vay đối với DN.

Đồng thời để giải ngân khoản vay thì các nhân viên, cán bộ của NH phải thường xuyên đến DN, kiểm tra hàng tồn kho, sổ sách các khoản nợ phải thu.

Để cho vay theo cách thức này thì trước tiên sổ sách kế toán của DN phải rõ ràng, minh bạch. DN chấp hành pháp luật về thuế, đăng ký kinh doanh...

Về hàng tồn kho, hiện có ba loại gồm nguyên vật liệu, hàng bán thành phẩm và sản phẩm. Để hạn chế rủi ro, NH chỉ nên lấy hàng hóa là thành phẩm cho vay.

Đặc biệt, với cách thức này, DN chỉ vay được một NH mà thôi. Và DN phải mở tài khoản tại NH xem xét cho vay theo hình thức nói trên. Tất cả tiền thu về của DN này cũng qua tài khoản tại NH cho vay. Nếu chúng ta xem xét cho vay theo cách này thì chắc chắn tháo gỡ rất lớn cho DN trong việc vay vốn NH.

Cần dẹp nạn 2 sổ sách kế toán

Trao đổi với Tuổi Trẻ, nhiều NH cho biết hiện nay, tình trạng hai sổ sách ở các DN nhỏ và vừa rất nhiều. Khi khách hàng không yêu cầu hóa đơn GTGT, DN lại tận dụng để "cân đối" doanh số thấp hơn thực tế. Qua đó cũng nhằm giảm nghĩa vụ đóng thuế bằng cách kê khai chi phí cao hơn.

Việc duy trì cơ chế hai, ba sổ sách giúp DN giảm thu nhập chịu thuế TNDN cũng như giảm số thuế GTGT phải nộp, đem lại cái lợi trước mắt cho DN nhưng tác dụng ngược là NH không dám cho vay tín chấp vì không biết đâu là thật, đâu là giả, nên cách tốt nhất là yêu cầu phải có tài sản đảm bảo. Muốn NH tăng cho vay tín chấp, DN trước mắt phải nâng cao minh bạch về tài chính để tạo sự tin tưởng nơi NH. Bên cạnh đó là phương án sản xuất kinh doanh phải khả thi.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận