Thông thường khi có tình huống này, câu trả lời vẫn là đầu tư vào vàng hay ngoại tệ, thậm chí có thể bắt đáy chứng khoán hay bất động sản - những loại hình đầu tư ít nhiều có rủi ro.

Nhưng nay thì không thể đơn giản như thế vì các thị trường này đang biến động, thêm rủi ro liệu có phù hợp với người gửi tiết kiệm ngân hàng.

Những người không thích rủi ro

Trước hết cần phải nhận diện người gửi tiền tiết kiệm ở ngân hàng. Đó là những người đặt mục tiêu đầu tư an toàn lên hàng đầu, họ không mạo hiểm với tiền tích lũy nên không chuẩn bị tâm lý chịu áp lực khi giá của tài sản đầu tư biến động.

Yêu cầu thứ hai là phải có đồng ra đồng vào, hằng tháng, hằng quý được trả lãi cố định mà các loại hình đầu tư rủi ro không có được. Thứ ba là tính thanh khoản cao: cần tiền cầm sổ ra ngân hàng rút được ngay, không phải chờ được giá mới bán thu tiền về nếu đầu tư.

Phải khẳng định "dù ai nói ngả nói nghiêng", giữ và gửi VND hiện vẫn là kênh đầu tư an toàn và có hiệu quả nhất, bất kể lãi suất lao dốc khiến người gửi tiền sốt ruột.

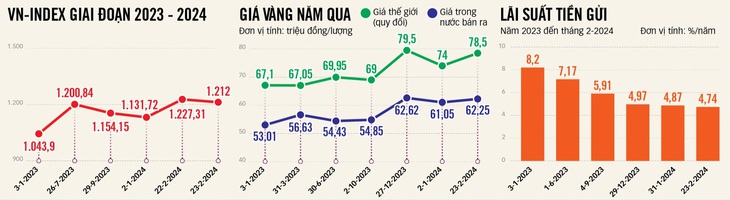

Nhưng từ chỗ đã quen gửi tiền có lãi rủng rỉnh (lãi suất 12 tháng có lúc vượt qua 8%/năm), nay lãi suất giảm quá sâu, dù bảo toàn được vốn nhờ lạm phát thấp nhưng thu nhập teo tóp khiến nhiều người lao xao.

Thế môi trường đầu tư vào vàng, ngoại tệ, bất động sản, chứng khoán lúc này có đủ sức để kéo những người có tiền gửi tại ngân hàng đem tiền đi đầu tư?

Khách hàng giao dịch tại phòng giao dịch của Ngân hàng Á Châu (ACB) tại quận 1, TP.HCM - Ảnh: QUANG ĐỊNH

Đừng vội

Tham khảo nhiều chuyên gia, đa số cho rằng đầu tư luôn gắn với "khẩu vị rủi ro", từ đó chia ra phân khúc: anh thích lợi nhuận cao thì chấp nhận "bạo phát - bạo tàn"; người không chịu được áp lực rủi ro, họ trung thành với tiền gửi tiết kiệm.

Vì vậy không dễ để người đang sợ rủi ro bước qua đầu tư với hy vọng trúng lớn, đánh quả, trừ khi họ không đủ thông tin hoặc bị thuyết phục kiểu "nghe lọt lỗ tai".

Các kênh đầu tư rủi ro hiện nay ra sao?

Với vàng, thật ra nhu cầu đầu tư vàng chỉ ồn ào trên báo chí mỗi khi giá cả nhảy nhổm. Thực tế doanh số mua vàng cất giữ (không phải vàng nữ trang) chỉ là số rất lẻ so với số dư tiền gửi VND.

Với mức chênh lệch vàng miếng SJC với vàng thông thường hàng chục triệu đồng, một mức rủi ro cực lớn, rồi phải căn giá để mua vào - bán ra... nên rất ít người bỏ vốn vào vàng.

Tương tự, những đợt lăn tăn của tỉ giá VND/USD cũng không còn gây xôn xao xã hội như trước.

Bỏ quên trái phiếu doanh nghiệp

Không ít người hỏi đầu tư vào đâu lãi cao, được tư vấn là trái phiếu doanh nghiệp, đa số đều gạt phắt.

Dù rằng hiện nhiều loại trái phiếu doanh nghiệp mới phát hành vẫn rất tốt cho nhà đầu tư nhưng có lẽ cú "sang chấn" do thả nổi thị trường trái phiếu doanh nghiệp trong năm 2022 trở về trước vẫn để lại nỗi đau.

Đây là vấn đề Bộ Tài chính phải đặc biệt quan tâm nếu muốn khởi động lại kênh huy động vốn này, thay vì hài lòng với các quy định gia hạn, thanh toán trái phiếu bằng sản phẩm.

Giữ USD trong nhà thì lo trộm cuớp, gửi ngân hàng lãi suất lại là 0%, trong khi mức tăng tỉ giá khoảng 3% (năm 2023), thấp hơn gửi tiết kiệm kỳ hạn 12 tháng (cách nay 1 năm là 7 - 8%, nay còn dưới 5%).

Vì thế xu hướng chung là ai có USD cứ giữ, chưa thấy xu hướng dùng VND để mua thêm USD.

Còn chứng khoán? Đúng là số cá nhân mở mới tài khoản chứng khoán có tăng, nhưng thị trường này kém duyên nên vẫn loay hoay "thủy chung" với ngưỡng 1.200 điểm khiến những người đặt an toàn lên hàng đầu ngại trở thành nhà đầu tư chứng khoán.

Không ít người "tay mơ" cũng hăm hở muốn bước vào, nhưng thường cuối cùng sau khi được tư vấn vẫn có câu hỏi "bạn mua mã nào" để mua theo, tức làm nhà "đầu tư ăn theo" chứ không định được riêng cho mình một "quan điểm đầu tư".

Đầu tư chứng khoán luôn đòi hỏi kiến thức phức tạp và đặc biệt là tâm lý chịu đựng rủi ro, vốn không phù hợp với số đông người gửi tiết kiệm, vì thế cũng chưa thấy xu hướng ồ ạt tiền tiết kiệm chảy qua chứng khoán.

Còn bất động sản, quan niệm "giá chỉ có lên không xuống" lại đang kìm chân người có tiền đầu tư. Căn hộ bán ra đa số trên 5 tỉ - quá lớn với số đông người có tiền nhàn rỗi.

Cho đến nay chưa thấy đáy bất động sản. Thị trường đóng băng nhưng giá căn hộ không giảm, chỉ giảm ở những dự án sẽ triển khai, chưa có pháp lý (do nhiều chủ đầu tư kẹt vốn, muốn tung ra bán để có dòng tiền xoay xở nên càng rủi ro hơn cho người rót vốn).

Các dự án đã có khách đặt cọc hoặc đang góp vốn cũng ít người mua lại vì giá quá cao. Với đất, qua rồi cái thời ào ào đi mua đất nông nghiệp, đất phân lô vì rủi ro pháp lý quá lớn, trong khi muốn bán lại để thu vốn cực khó, thậm chí lúc này như "hái sao trên trời".

Nhiều người am hiểu hơn lại càng giữ chặt hầu bao bởi Luật Đất đai và Luật Bất động sản mới đang định hình lại thị trường bất động sản, "tay mơ" bỏ vốn vào lúc này không khéo chôn vốn.

Đồ họa: T.ĐẠT

Bước ra vùng an toàn, khi nào?

Vậy tiền vẫn đổ vào ngân hàng đến từ đâu? Có chuyên gia nhận định đó là dòng tiền của những người làm ăn, doanh nghiệp... họ chưa thấy cơ hội sinh lãi nên tạm gửi vào.

Khi thị trường có màu xanh hy vọng, tiền sẽ lại xoay. Còn số đông người không muốn mạo hiểm, họ vẫn gửi tài sản của mình ở ngân hàng, vì "ăn ít no lâu, ăn nhiều chóng đói".

Vậy lãi suất quá thấp có bị "mẻ" tiền, và lạm phát năm nay ra sao?

Theo nhiều chuyên gia, kinh tế thế giới vẫn khó đoán nhưng đang dần qua thời lạm phát cao. Mỹ cũng không còn tăng lãi suất USD vì vậy áp lực lên tỉ giá, lạm phát trong nước tạm thời không phải là nỗi lo.

Vấn đề quan trọng nhất là phải thúc đẩy không khí làm ăn trở lại, nếu nhu cầu thế giới yếu thì phải kích cầu trong nước.

Đầu tư rủi ro: được, nhưng...

Có chuyên gia cho rằng người có tiền nhàn rỗi muốn bước ra khỏi vùng an toàn để có lợi nhuận cao hơn nên đầu tư theo nguyên tắc thăm dò.

Ví dụ có 10 đồng, chỉ đầu tư rủi ro 0,5 hoặc 1 đồng, cho dần quen với cảm giác, thấy giá xuống không mất ngủ, vợ chồng không trách cứ nhau; thấy giá lên cũng bình chân như vại vì chưa bán, chưa chốt lời chưa gọi là lãi...

Quá trình này chính là để người đầu tư học hỏi, tích lũy kiến thức, kinh nghiệm về đầu tư rủi ro.

Mức lãi suất tiết kiệm hiện được xem là chạm đáy, nếu kéo dài có khả năng tạo ra tâm lý chấp nhận rủi ro, người gửi tiền tiết kiệm bước ra khỏi vùng an toàn? Quy luật thường thế, vốn rẻ kéo dài, tiền sẽ chảy vào các kênh mang tính đầu cơ.

Chứng khoán và bất động sản thường là hai kênh được một số người có tiền gửi tiết kiệm chấp nhận thay đổi khẩu vị rủi ro nhắm đến.

Nhưng lúc này kênh bất động sản không còn ở thế thượng phong khi giao dịch đóng băng, nhiều dự án mãi vẫn chưa thoát khỏi vướng pháp lý. Hai kênh đầu tư này phải làm mới mình thì mới hy vọng thu hút được tiền nhàn rỗi.

Còn không vẫn phải đợi sản xuất kinh doanh sung mãn trở lại, nhu cầu vốn tăng, lãi suất tiền gửi mới thoát cảnh bèo bọt như hiện nay.

Ít ai nghĩ có ngày lãi suất như trong hình mà vẫn được gọi là cao nhất - Ảnh: T.T.D.

Bất động sản vẫn... bất động

Là nhà đầu tư cá nhân chuyên rót vốn vào các dự án căn hộ, đất nền vùng ven để mua đi bán lại song cả năm qua ông Nguyễn Tuấn Việt (ngụ quận 7, TP.HCM) đành chôn vốn trong ngân hàng.

Theo ông Việt, số lượng dự án mở bán mới đếm trên đầu ngón tay trong khi giá cao chót vót nên rất khó để gia tăng lợi nhuận thời điểm này. Các dự án đất nền cũng đồng cảnh ngộ khi nguồn cung nhỏ giọt, giá đi ngang, thậm chí giảm.

"Vốn rẻ nhưng đầu tư vào đất đai giai đoạn này không lên được bao nhiêu, thậm chí còn lỗ nữa nên thôi tạm thời tôi còn nghe ngóng thêm", ông Việt nói.

Tổng giám đốc của một doanh nghiệp bất động sản lớn khác cũng thừa nhận cái khó của thị trường hiện nay là làm sao để người dân chịu đổ tiền vào bất động sản. Dù ngân hàng hạ lãi suất nhưng thị trường trầm lắng, không có những điểm sáng, cũng rất khó để người dân chịu mua.

Nỗ lực làm ấm lại thị trường bất động sản

Công nhân thi công tăng ca tại một dự án bất động sản trên địa bàn quận 7 (TP.HCM) vào tối 23-2 - Ảnh: TỰ TRUNG

Một doanh nghiệp địa ốc vừa tung ra chính sách hỗ trợ người mua nhà khi áp dụng trần lãi suất vay cố định lên đến 15 năm. Theo đó, trong hai năm đầu tiên kể từ khi ngân hàng giải ngân, lãi suất mà khách hàng trả tối đa 6 - 7%/năm.

Kể từ năm thứ 3 trở đi cho đến hết thời gian trả góp, chủ đầu tư sẽ đảm bảo lãi suất khách hàng và nhà đầu tư chỉ phải chi trả tối đa là 8 - 9,5%/năm. Trong trường hợp lãi suất cho vay của ngân hàng thấp hơn hoặc bằng lãi suất đảm bảo, khách hàng chỉ phải chi trả theo lãi suất thực tế.

Ngược lại, nếu lãi suất của ngân hàng cao hơn lãi suất vay đảm bảo, khách hàng trả theo trần lãi suất đã cam kết, phần chênh lệch còn lại sẽ được chủ đầu tư chi trả cho phía ngân hàng.

Với người mua bất động sản có dùng đòn bẩy tài chính, nỗi ám ảnh của người đi vay đó là ngân hàng chỉ áp dụng lãi suất cố định từ 1-2 năm, sau đó áp dụng lãi suất thả nổi, có những thời điểm mức lãi suất thả nổi này lên đến 14 - 15%/năm khiến người mua nhà "khóc ròng".

Với việc tung ra gói hỗ trợ lãi suất cố định này, doanh nghiệp kỳ vọng sẽ kích cầu sức mua đối với các dự án của mình.

Tuy nhiên, nhiều khách hàng còn dè dặt với cam kết của doanh nghiệp bởi thời gian qua đã có những doanh nghiệp địa ốc không thực hiện đúng cam kết, khiến người đi vay mua nhà phải gánh lãi suất cao, thậm chí nhảy nhóm nợ, nợ xấu...

Do vậy, việc đầu tiên là doanh nghiệp phải tạo lòng tin để khách hàng có thể bước vào sử dụng "thử nghiệm" dịch vụ tài chính mới của thị trường bất động sản.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận