Người vay tính toán số tiền được nhận khi chọn vay tiền thông qua app điện thoại - Ảnh: NGỌC PHƯỢNG

Tiến sĩ Cấn Văn Lực (chuyên gia ngân hàng):

Rủi ro cho tất cả các bên

Tiến sĩ Cấn Văn Lực

Thời đại công nghệ 4.0, hoạt động cho vay ngân hàng (P2P Lending) là khoản cho vay trực tiếp giữa người cho vay và người đi vay thông qua nền tảng công nghệ số kết nối trực tuyến (platform) mà không qua trung gian tài chính. Hình thức cho vay này đang chứa đựng nhiều rủi ro, do sự thiếu hụt về hành lang pháp lý.

Khi bên vay không trả được nợ, hoặc công ty P2P Lending dùng tiền đầu tư sai mục đích, quản lý kém hoặc phá sản... dẫn đến khả năng mất một phần vốn của nhà đầu tư thì trách nhiệm như thế nào?

Khi rủi ro xảy ra, bên cho vay hay nhà đầu tư có ủy quyền, ủy thác cho công ty P2P Lending thu nợ hay không cũng là vấn đề. Vì người vay và người cho vay không gặp nhau, mà qua công ty trung gian này. Ở đây không phải là trung gian tài chính, mà là trung gian công nghệ. Nếu các công ty P2P Lending phá sản thì ai sẽ là người bảo vệ nhà đầu tư? Rủi ro tín dụng ai chịu? Nếu mất vốn thì sao?...

Đây là vấn đề mới tại Việt Nam. Cơ quan quản lý cần phải đặt ra tất cả các vấn đề để nghiên cứu thí điểm hình thức cho vay qua công ty công nghệ này nhằm hạn chế, ngăn chặn tiêu cực, phát huy mặt tích cực của nó.

Hoạt động cho vay ngân hàng nếu được quản lý tốt sẽ góp phần thúc đẩy tài chính toàn diện, đặc biệt là tại các địa bàn mà hệ thống tài chính chưa phát triển; người dân, các hộ kinh doanh, doanh nghiệp nhỏ và vừa ít có khả năng tiếp cận các dịch vụ tài chính - ngân hàng với chi phí thấp, ít thủ tục.

PGS.TS Nguyễn Khắc Quốc Bảo (trưởng khoa tài chính Trường ĐH Kinh tế TP.HCM):

Cần đa dạng các loại hình cho vay

PGS.TS Nguyễn Khắc Quốc Bảo

Hiện nay, thị trường vốn ở Việt Nam chưa phát triển lan tỏa đến nền kinh tế. Đặc biệt, hệ thống tài chính cá nhân quá sơ khai, hầu hết hệ thống tín dụng đều quá phụ thuộc vào ngân hàng. Khi người dân tiết kiệm phải đến ngân hàng và khi cần nguồn tài trợ cũng phải đi vay ngân hàng, mà hầu như không có sự lựa chọn khác.

Hệ thống ngân hàng đóng hết vai trò từ huy động, cho vay, tài trợ đầu tư, thương mại... Những định chế tài chính nhỏ không thể nào cạnh tranh lại.

Tuy nhiên, thực tế ngân hàng hiện nay không thể giải quyết hết tất cả nhu cầu của những người cần nguồn tiền vay ngắn hạn. Vay tiền ngân hàng phải qua quá trình thẩm định, xét duyệt hồ sơ gắt gao, khiến người cần nguồn vốn ngắn hạn không được đáp ứng nên buộc phải tìm những giải pháp không hợp pháp, không chính thống.

Các hình thức "tín dụng đen" từ đó có cơ hội rầm rộ mọc lên, ngày càng thao túng việc cho vay cá nhân.

Hiện nay, ở các nước có nhiều định chế tài chính cùng tham gia để có thể phát triển các sản phẩm huy động và cho vay. Việt Nam đang là một thị trường phát triển, ngày càng hội nhập với "luật chơi" chung của kinh tế toàn cầu thì không thể tư duy theo kiểu vấn đề gì nhạy cảm, cần sự an toàn, kiểm soát chặt chẽ đều giao Nhà nước làm, trong khi Nhà nước không thể làm xuể hết tất cả vai trò của thị trường.

Do vậy, cơ quan nhà nước có thẩm quyền nên xem xét lại chính sách để hệ thống tín dụng có sự phát triển hài hòa của nhiều định chế tài chính khác nhau.

Cần phát triển, quy hoạch các định chế cho vay bằng luật pháp. Cụ thể, phải đưa ra những khuôn khổ pháp lý cụ thể để tổ chức, cá nhân nào muốn thành lập những tổ chức cho vay bắt buộc phải thỏa mãn những yêu cầu cụ thể.

Nếu như chúng ta phát triển những công cụ tài chính có tính linh hoạt, quy mô nhỏ (giải quyết những khoản vay từ 20 triệu đồng trở xuống), có thể giải quyết nhanh những nhu cầu vay vốn, đầu tư của người dân sẽ hạn chế được tín dụng "đen".

Mặt khác, khi thiết kế được hệ thống quy định mà tín dụng "đen" cảm thấy rằng không có lợi ích, lợi nhuận tiềm năng và đầy rủi ro pháp lý thì tự động sẽ thu hẹp.

Bà Nguyễn Thị Hồng (phó thống đốc Ngân hàng Nhà nước):

Cho vay ngân hàng là ngành kinh doanh có điều kiện

Bà Nguyễn Thị Hồng

Ngân hàng Nhà nước đang chủ trì xây dựng khung pháp lý đối với hoạt động cho vay ngân hàng (P2P Lending) và sẽ trình Chính phủ cho thí điểm hoạt động này trong thời gian tới.

P2P Lending là hình thức giao dịch dân sự và trong pháp luật hiện hành chưa có quy định giao cho cơ quan chức năng nào quản lý hoạt động này. Hình thức này có những điểm thuận lợi là việc giải ngân nhanh, nhưng cũng có mặt tiêu cực và có thể gây hệ lụy cho những người tham gia do chưa có cơ chế kiểm soát.

Chính phủ đã giao cho Ngân hàng Nhà nước chủ trì nghiên cứu. Chúng tôi cũng đã tham khảo kinh nghiệm của các nước khác và đề xuất cho thực hiện thí điểm, theo đó sẽ coi hoạt động này là ngành kinh doanh có điều kiện.

Chủ trương của cơ quan quản lý là hướng tới hoàn thiện để phù hợp với xu hướng kinh doanh mới, nhưng vẫn phải đảm bảo có sự quản lý chặt chẽ. Sau khi thực hiện thí điểm mô hình này sẽ có tổng kết đánh giá.

Có 40 công ty P2P Lending đang hoạt động ở Việt Nam

Theo Ngân hàng Nhà nước, nếu được quản lý tốt, P2P Lending sẽ góp phần thúc đẩy tài chính toàn diện, đặc biệt là tại các địa bàn mà hệ thống tài chính chưa phát triển, người dân, các hộ kinh doanh, doanh nghiệp nhỏ và vừa ít có khả năng tiếp cận các dịch vụ tài chính - ngân hàng với chi phí thấp, ít thủ tục.

Hiện có 40 công ty P2P Lending đang hoạt động ở nước ta, trong đó khoảng 10 công ty có nguồn gốc từ Trung Quốc, còn lại đến từ Indonesia và Singapore. Điều đáng quan tâm là đã xuất hiện những hoạt động biến tướng, vi phạm pháp luật về ngân hàng và tín dụng từ một số doanh nghiệp này.

Cũng phải nói thêm, khi Chính phủ Trung Quốc thắt chặt quản lý P2P Lending thì các công ty chuyển địa bàn hoạt động sang các quốc gia lân cận, trong đó có Việt Nam.

LÊ THANH

Vay tiền qua App: Dính rồi khó gỡ

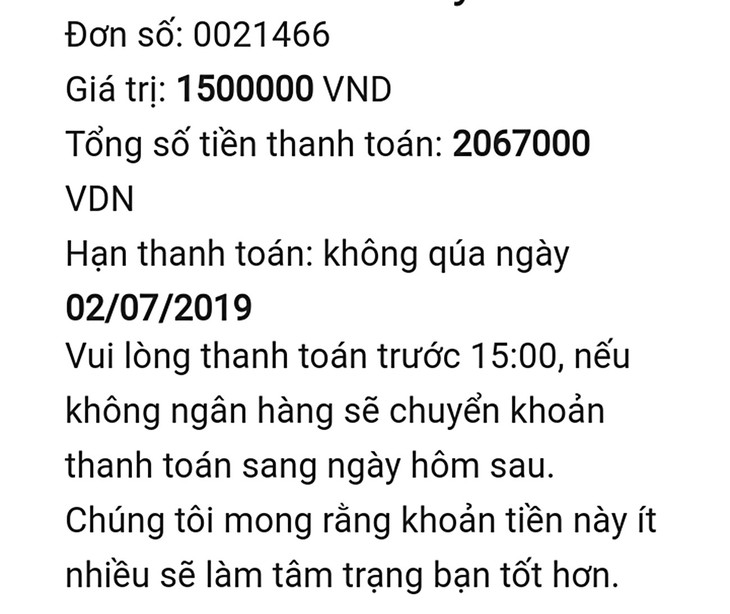

Một tin nhắn từ app cho vay tiền

Tôi là nạn nhân của vay app ứng dụng trên điện thoại, tôi không đổ lỗi cho việc vay tiền của mình, vì lúc đó tôi cần tiền gấp, không ai giúp mình ngoài cái app đó. Lần đầu tiên tôi thực hiện vay tiền trên app E... với số tiền 1 triệu đồng, nhưng chỉ nhận được có 700.000 đồng vì họ trừ phí 300.000 đồng. Thôi thì ngay lúc cần tiền cũng chấp nhận để thực hiện vay. Tuy nhiên, khi đồng ý cho họ truy cập danh bạ thì bao nhiêu thứ dở khóc dở cười với bạn bè và người thân.

Sau khi thực hiện vay vài ngày thì hàng loạt bạn bè, người thân nhận được điện thoại với cùng nội dung như sau: "Xin hỏi anh có phải là anh của anh T. không?". Bạn bè trả lời "Đúng", bên kia nói tiếp: "Anh T. có mua bên em cục sạc dự phòng mà em giao hàng gọi hoài không được, anh có thể nhận giúp ảnh được không? Giá tiền là 500.000 đồng". Người nhà và bạn bè dĩ nhiên không phải ai cũng nhận vì có người ở tận Hà Nội. Nhưng có người lại nghĩ chắc tôi bận nên nhận giúp cũng không sao, vậy là trong vòng 3 ngày đã có 7 người thân của tôi nhận giúp cục sạc dự phòng!

Vậy tại sao tôi lại bảo rằng rất khó dứt khỏi các app này? Đơn giản bởi sức hút của nó dành cho chính tôi. Khi tôi thực hiện thanh toán đầy đủ số tiền đã vay với lãi suất trên trời thì mặc định app của tôi sẽ quay lại với câu "Bạn được vay tiếp số tiền... chỉ cần nhấp vay để nhận tiền ngay". Cuộc sống đôi khi cần số tiền nho nhỏ nhưng không biết mượn ai, tại sao không nhấp cái "nút thần thánh" đó rồi 10 phút sau có tiền ngay? Vậy là nhấp vào.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận